北京时间12月19日凌晨,美联储联邦公开市场委员会(FOMC)宣布将联邦基金利率目标区间下调25个基点至4.25%-4.50%。

这一决定符合市场多数预期。

由于当前及今后一段时间,美国并不存在显著的外部冲击或威胁,同时中短期内美国也不大可能面临较为严重的经济衰退或“硬着陆”风险,因此美联储本轮降息总体上仍是预防式降息。通常而言,预防式降息的次数和幅度相对有限。从以往经验看,累计降息75个基点的情况居多。但考虑到本轮预防性降息的特殊背景——2022-2023年的加息幅度存在一定的超调,美国利率水平较长时间处于相对较高的状态等,降息力度有可能大于以往。今年9月以来,美联储已累计降息3次、累计降幅100个基点,联邦基金利率区间已从5.25-5.50降至4.25%-4.50%。

表1:90年代以来美联储主要降息周期

降息周期 | 周期(月) | 降息(次) | 利率变动 (BP) | 降息性质 |

1989.6-1992.9 | 40 | 24 | 681 | 纾困式 |

1995.7-1996.1 | 7 | 3 | 75 | 预防式 |

1998.9-1998.11 | 3 | 3 | 75 | 预防式 |

2001.1-2003.6 | 30 | 13 | 550 | 纾困式 |

2007.9-2008.12 | 16 | 10 | 500-525 | 纾困式 |

2019.7-2020.3 | 9 | 5 | I阶段:75 | 预防式 |

II阶段:150 | 纾困式 |

数据来源:wind,广开首席产业研究院

但当前及未来一段时间,美联储在降息问题上正面临两难:一方面,联邦基金利率需向中性利率水平靠拢。联邦基金利率区间尽管已降至4.25%-4.50%,但距离2%左右的理想中性利率水平仍有相当距离,即便不能完全达到这一目标,至少也要较为接近。目前,市场上普遍认为相对合理的中性利率区间为3.0%-3.25%。换言之,至少还有125个基点的下调空间。

另一方面,美联储又不得不高度警惕通胀快速反弹的风险。在当前美国经济和核心通胀指标表现双双较强的情况下,美联储在降息问题上的态度更趋保守谨慎,会更加强调未来政策调整需依据最新经济数据和预期来灵活决策。尤其是特朗普上台后,其所采取的加征关税、降低国内税、限制移民等举措有可能导致美国通胀显著反弹的风险。

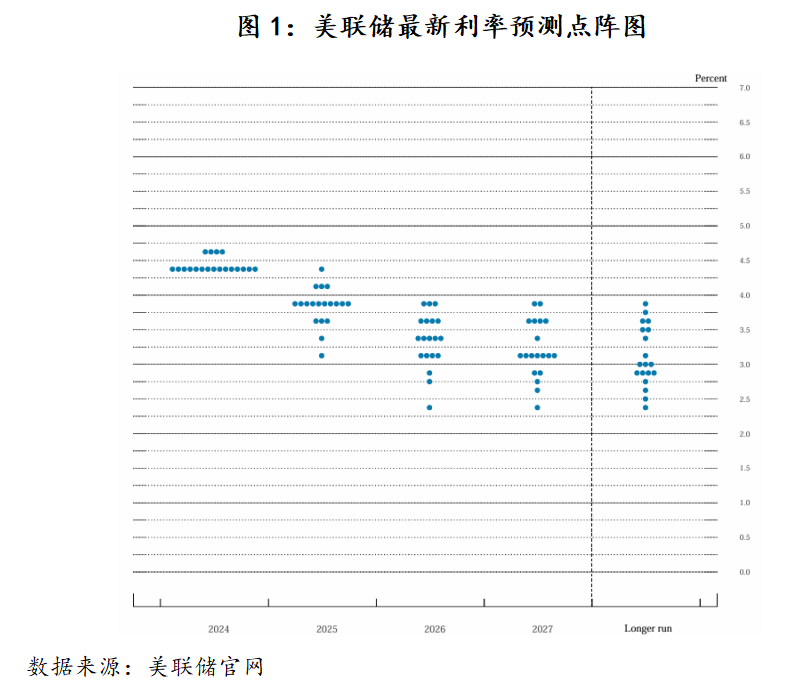

面对这一情况,美联储很可能不急于连续降息,而是密切关注特朗普执政后美国经济的最新变化,尤其是通胀反弹力度,因而更倾向于采取阶段性降息策略。美联储最新点阵图也显示,19位美联储官员中,超过一半的人建议2025年累计降息50个基点,认为应降息75个基点、100个基点和125个基点的分别仅有3人、1人和1人。

我们预计,接下来美联储的降息进程有可能分两阶段进行:(1)2025年上半年美联储降息次数约2-3次左右,累计降幅在50-75个基点,下半年货币政策将趋于中性,2025年联邦基金利率目标区间或将保持在3.5-3.75%;(2)2026年甚至到2027年,美联储有可能择机再降息50-75个基点。

由于降息的间隔和尾部拉长,就有可能对全球汇率走势产生较大影响:美元从快速贬值进一步向缓慢贬值演变,在特朗普政府贸易保护政策、欧洲经济复苏偏弱、地缘政治冲突加剧等多重因素的加持下,2025年美元仍有较大概率保持阶段性强势;而人民币等非美货币升值的过程也将变得更加缓慢和曲折。

杨德龙:美联储如期降息25个基点 利于我国央行实施适度宽松的货币政策

美联储在北京时间12月19日凌晨宣布降低基准利率,下调25个基点,将联邦基金利率的目标区间从4.5%至4.75%调整至4.25%至4.5%。这是自9月18日美联储四年来首次降息以来的连续第三次降息,累计降息幅度达到100个基点。美联储降息的主要原因是美国经济增速放缓,同时美国通胀已经出现明显回落,因此通过降息来提振经济增速和提升就业数据。然而,在美联储宣布降息之后,美股却出现了大跌,道指下跌2.58%,标普500指数下跌2.95%,纳斯达克指数下跌3.56%,多支科技龙头股大幅下挫。尽管美股在前期出现了强势走势,但美股见顶的风险正在加大。

美联储降息短期内主要是为了支持美国就业回升和经济复苏。从长期来看,美联储仍需继续降息以防止美国经济出现硬着陆的风险。尽管降息似乎有利于美股,但考虑到美股之前已经形成了较大的泡沫,美国三大股指均处于历史高位,加上美联储降息的目的是防止经济增速进一步下滑,因此美联储降息反而向市场释放出美国经济数据可能没有想象中那么强劲的信号,导致美股出现了大幅下跌。

2025年美股见顶回落的风险正在进一步加大。

在会后,美联储主席鲍威尔表示,为了更好地履行美联储支持就业、控制通胀的双重目标并保持经济的稳定性,联邦公开市场委员会决定下调25个基点以降低政策限制的力度。此外,美联储还决定继续减少证券持有量。鲍威尔认为美国11月核心PCE可能上涨2.8%,可能需要一两年的时间才能达到2%的通胀目标。明年美联储可能会继续延续降息周期,但降息的节奏可能会有所放缓,不会像现在一样连续三次议息会议均降息。2025年预计美联储降息的次数仍在3至4次,将美国联邦基金利率降至3%左右。美联储降息给市场一些安慰,但很难改变美股见顶回落的大趋势。

在美联储宣布降息决议之后,美国十年期国债收益率达到5月底以来的最高水平,涨超4%,美元指数则大幅拉升至2022年11月以来的高点。美联储公布利率决议之后,现货黄金短线跌幅一度扩大至40美元。今年黄金出现了大幅上涨,国际金价累计涨幅最高达到30%,累积了大量的获利盘。即使美联储宣布降息,也没有阻止黄金价格的下跌,但黄金长期上涨的逻辑并没有改变。在美元越发越多、美国政府负债高达36万亿美元的背景之下,用美元标价的黄金价格长期趋势依然是向上的。因此,2025年国际金价波动会加大,但国际金价大的趋势依然是震荡上行。

美联储降息为我国央行降息打开了空间。之前央行行长潘功胜表示,我国在货币政策方面要继续采取稳健的货币政策,后续依然有降息空间和降准空间。预计后面我国央行有可能会通过降息降准的方式继续支持经济复苏,从而有利于提振A股市场的表现。

传统上,许多投资者通过投资房地产市场实现了财富增长,居民储蓄的大转移方向也多指向楼市。然而,近些年来,随着楼市趋势的反转和成交量的萎缩,投资楼市不败的神话已被打破。未来,居民储蓄的转移方向预计将转向股市。这一点从9月24日市场大涨之后银证转账资金的大量增加可以看出,资金从银行转移到资本市场。目前,股民已经开始行动,而许多基民尚未参与,预计到2025年,股民和基民都将积极参与其中。

我国居民存款高达170万亿,过去四年增加了60万亿,仅1至11月份就增加了约13万亿。居民存款的大量增加实际上反映出投资者信心的不足。一旦看到投资机会,这些居民储蓄将会果断进行投资,因为银行存款的利息较低,难以获得理想的回报。因此,本轮牛市行情还需依靠居民储蓄提供更多资金来源,这实际上带来了一个十年甚至二十年的长期投资机会。

世界500强的富人无一例外都是通过持有好公司的股权实现财富增长的,没有人是因为拥有大量房产而成为世界500强富人的。未来在中国,通过持有好公司的股票或优质基金实现财富增长也将成为许多居民的选择。2019年的统计显示,不同国家和地区楼市和股市的市值对比中,我国房地产市场的市值高达65万亿美元,相当于美国、欧盟、日本这些国家和地区房地产市值总和的还要多。欧美国家楼市和股市的市值几乎是1:1,而2019年我国楼市的市值是股市的十倍,这表明房地产市场的大幅调整与当时的泡沫较大有很大关系,其次才是政策性的影响。

2018年的统计显示,不同国家居民资产配置情况中,我国居民70%的家庭资产配置在房产上,只有3%配置在股票和基金上,而美国居民27%的资产配置在房产上,配置在股票和基金上的高达33%。未来,我国居民减少对楼市的配置比例,增加对股市的配置比例是大势所趋,这将是未来的大方向。虽然未来我们不可能像美国居民一样配置33%的股票资产,但配置比例肯定会逐步增加,因此居民大储蓄大转移带来的机会就是给更多的优质股票、优质基金带来投资机会。

大家需要认识到,未来楼市的机会在减少,楼市会出现分化,核心区域的好房子将会抗通胀并有比较好的表现,而非核心区域的住房可能会出现价格下跌。(作者系前海开源基金首席经济学家、基金经理)

文章来源:海豚商业研究院

免责声明:本文章系转载,如涉及文章内容、版权和其他问题,请与我们联系或留言,我们将第一时间予以处理